東京で事業を営む方にとって、信頼できる税理士との出会いは経営の大きな支えになります。

しかし、東京は全国で最も税理士の数が多いエリア。選択肢が豊富な反面、「数が多すぎて、どう選べばいいかわからない」という声も少なくありません。

東京ならではの税理士事情を踏まえたうえで、自社にぴったりの税理士を見つけるための探し方と、失敗しないための選び方のポイントを詳しく解説します。

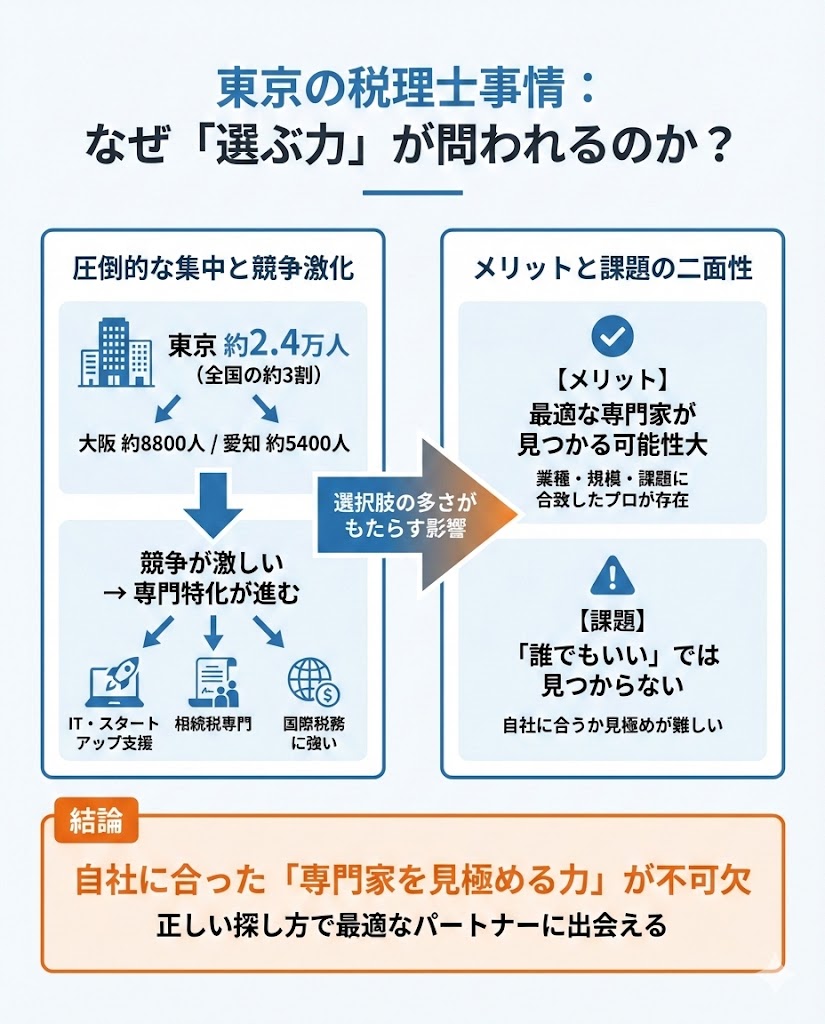

東京の税理士事情 | なぜ「税理士を選ぶ力」が問われるのか?

全国の税理士登録者数は約8万2,000人超(2026年1月末時点)。そのうち東京は約2万4,000人と、全体の約3割を占めています。大阪の約8,800人、愛知の約5,400人と比べても圧倒的に多く、日本で最も税理士が集中しているエリアです。

税理士の数が多いということは、それだけ競争が激しいということでもあります。

東京では、IT・スタートアップ支援に特化した事務所、相続税専門の事務所、国際税務に強い事務所など、専門分野やターゲットを絞って差別化を図る税理士が増えています。つまり、東京で税理士を探す場合、「誰でもいい」ではなく「自社に合った税理士を見極める力」が求められるのです。

一方で、選択肢が多いことは大きなメリットでもあります。地方では自社のニーズに合う税理士がなかなか見つからないケースもありますが、東京であれば業種・規模・課題に合った専門家が必ず存在します。正しい探し方さえ知っていれば、最適なパートナーに出会える可能性は非常に高いのです。

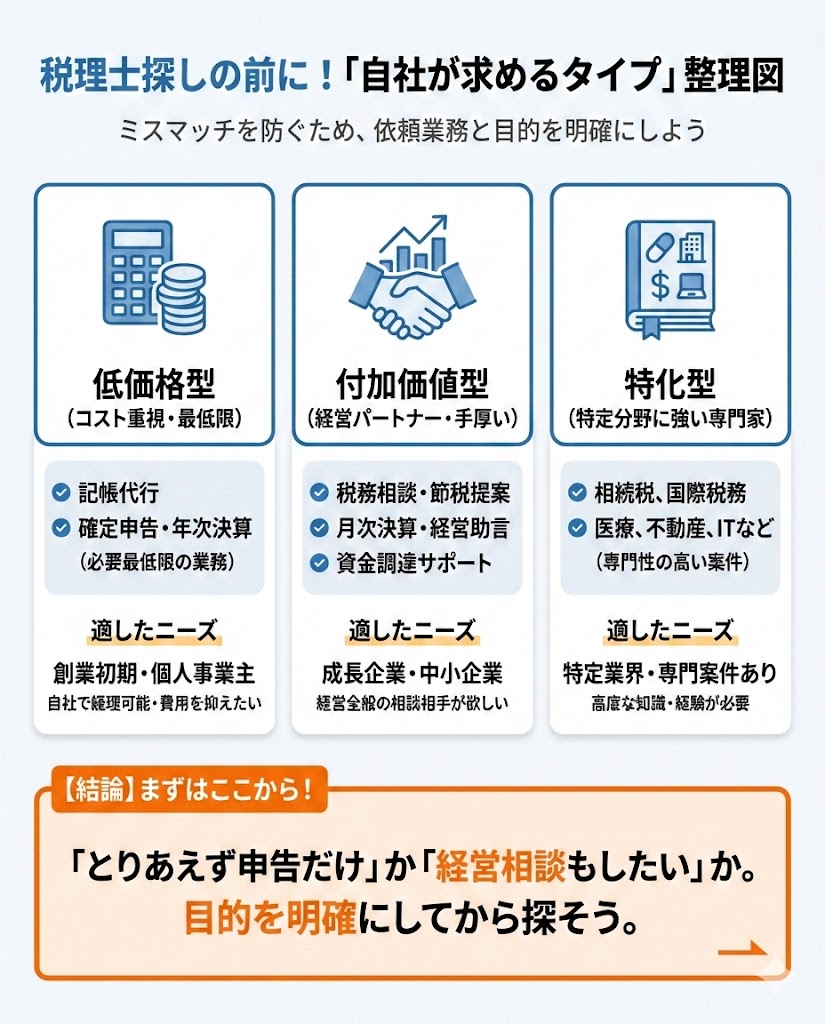

東京で税理士を探す前に | 「自社が何を求めるか」を整理する

探し方の前に、まず確認しておきたいのが「そもそも税理士に何を求めるか」です。このステップを飛ばしてしまうと、どれだけ優秀な税理士と出会ってもミスマッチに終わる可能性があります。

依頼したい業務を明確にする

税理士に依頼できる業務は多岐にわたります。主なものとしては、記帳代行、月次決算・年次決算の作成、確定申告や法人税申告、税務相談、節税対策のアドバイス、税務調査への対応、資金調達のサポート、経営コンサルティングなどがあります。

「とりあえず確定申告だけ頼みたい」のか、「経営全般について相談できるパートナーが欲しい」のかで、適した税理士のタイプはまったく異なります。

税理士の3つのタイプを知る

税理士は大きく分けて「低価格型」「付加価値型」「特化型」の3タイプに分類されます。

低価格型は、記帳代行や申告業務を中心に、コストを抑えて必要最低限のサービスを提供するスタイルです。創業間もない個人事業主や、自社で経理をある程度こなせる企業に向いています。

付加価値型は、税務の基本業務に加えて、経営アドバイスや資金繰りの相談、節税提案まで手厚くサポートしてくれるタイプです。成長フェーズにある中小企業や、税理士を経営パートナーとして活用したい方に適しています。

特化型は、相続税、国際税務、医療法人、不動産、IT・スタートアップなど、特定の分野に強みを持つ税理士です。専門性の高い案件を抱えている場合に力を発揮します。

自社がどのタイプの税理士を必要としているか、まずはこの分類を参考に整理してみてください。

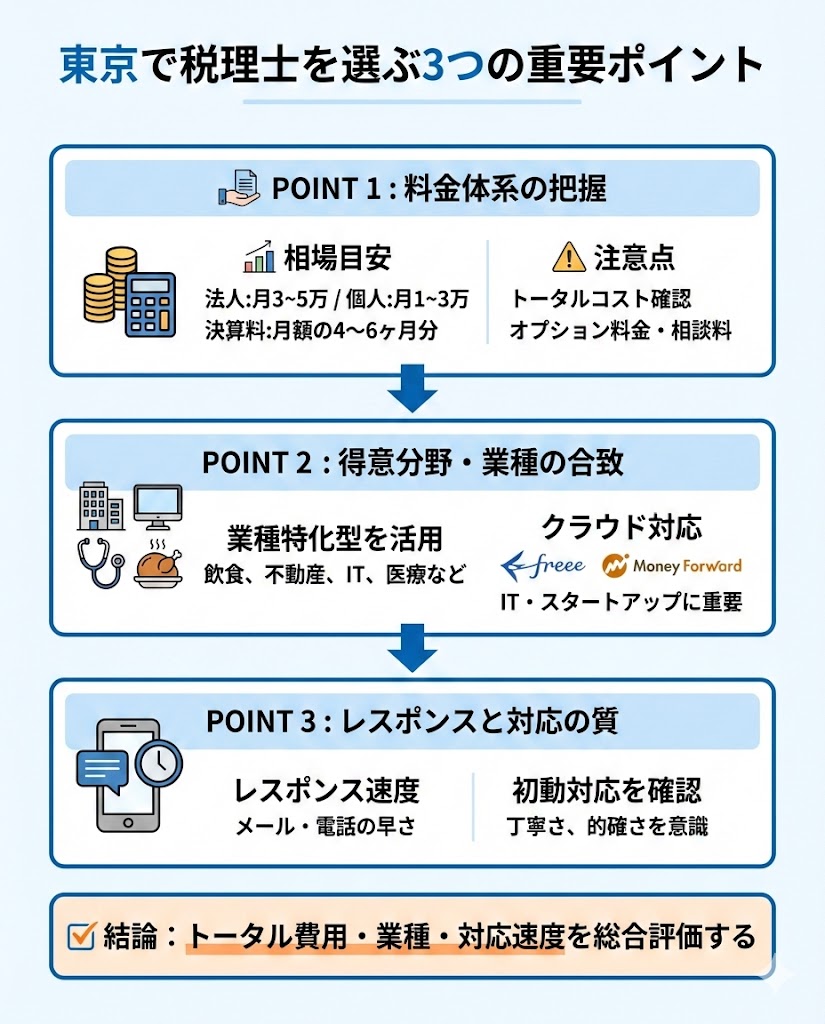

東京で税理士を選ぶときに押さえておきたい3つのポイント

ポイント1:料金体系を事前に把握する

東京での税理士顧問料の一般的な相場は、法人の場合で月額3万〜5万円程度が目安とされています。個人事業主であれば月額1万〜3万円程度が一般的です。これに加えて、決算申告料として月額顧問料の4〜6か月分が年1回発生するのが通常のパターンです。

ただし、東京は都心部ということもあり、地方に比べて報酬がやや高めに設定される傾向があります。特に港区のIT企業向けなど、特定の業種が集中するエリアでは、需要と供給の関係で料金が上がることもあります。

重要なのは、月額顧問料の金額だけで判断しないことです。「顧問料に何が含まれているか」「記帳代行やオプション料金は別途かかるのか」「相談料は無料か有料か」など、トータルコストを把握したうえで比較検討しましょう。

ポイント2:得意分野と自社の業種が合っているか確認する

東京では業種特化型の税理士事務所が数多く存在します。飲食業、不動産業、IT・Web系、医療法人、美容サロンなど、業界ごとの会計処理や税制に精通している税理士を選ぶことで、より的確な節税提案や経営アドバイスが期待できます。

とくに、クラウド会計ソフト(freee、マネーフォワードなど)に対応しているかどうかは、IT系企業やスタートアップにとって重要なチェックポイントです。

ポイント3:レスポンスの速さと対応の質を確かめる

税理士との日常的なやり取りにおいて、レスポンスの速さは意外と重要です。「メールの返信が遅い」「電話がつながらない」といった不満は、顧問税理士を変更する理由の上位に挙がります。

初回の問い合わせ時の対応は、契約後のコミュニケーション品質をある程度予測できる重要なバロメーターです。返信のスピード、説明の丁寧さ、質問への的確さなどを意識して確認しましょう。

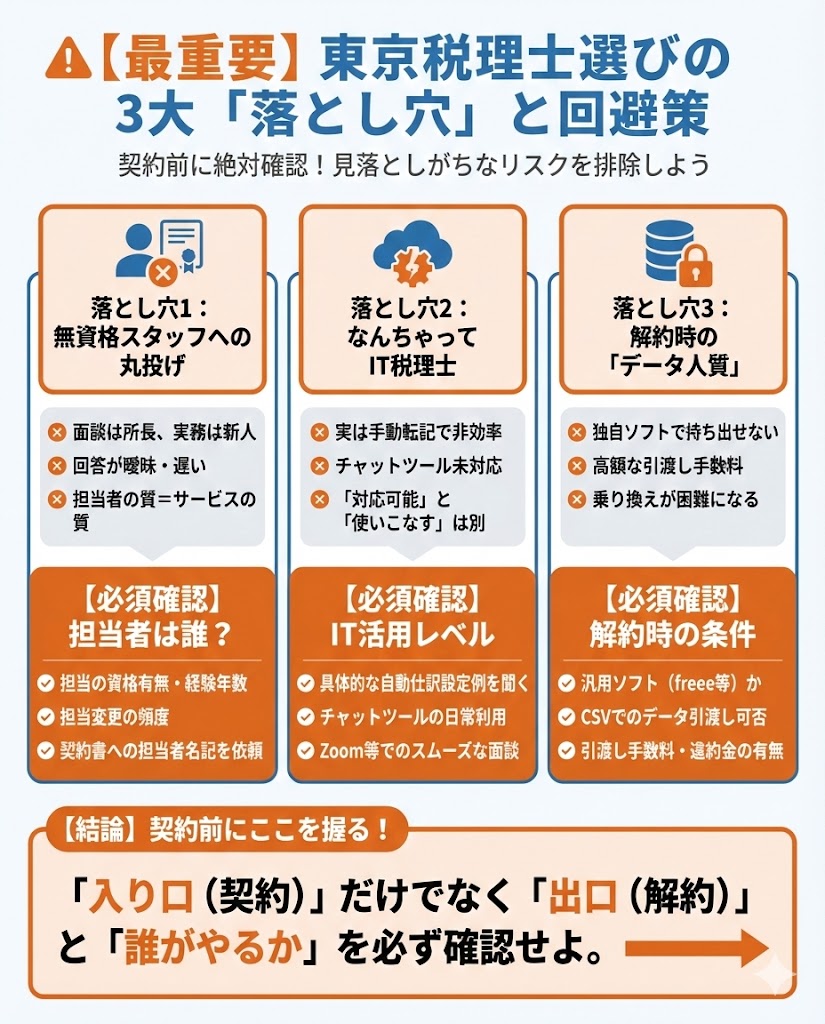

【最重要】東京ならではの「落とし穴」 | 契約前に必ず確認すべき3つのリスク

ここからが本コラムの核心です。一般的な「税理士の選び方」記事ではまず書かれない、しかし東京で税理士を選ぶなら絶対に知っておくべきリスクを3つ取り上げます。

落とし穴1:「無資格スタッフへの丸投げ」問題

東京の税理士選びで最も多い失敗パターンがこれです。

契約前の面談では所長税理士が丁寧に対応してくれたのに、いざ契約が始まると実務をすべて担当するのは無資格のパートスタッフや経験の浅い若手——。大手事務所や格安を売りにする事務所ほど、この構造に陥りやすい傾向があります。

これが問題になるのは、担当者の質が税務サービスの質に直結するからです。節税のアドバイスを求めても「確認して折り返します」ばかりで具体的な提案が出てこない、質問しても回答が的外れ、といった不満は多くの場合「担当者が税理士ではない」ことに起因しています。

- 日常的な実務を担当するのは誰か(税理士資格の有無、経験年数)

- 担当者の変更はどのくらいの頻度で発生するか

- 担当者が退職した場合の引き継ぎ体制はどうなっているか

- できれば、担当者の氏名と資格の有無を契約書や覚書に明記してもらう

「誰が、どの頻度で、自社の数字を見てくれるのか」。この問いに明確に答えられない事務所は、契約を見送ったほうが無難です。

落とし穴2:「なんちゃってIT税理士」を見抜く

東京、特にスタートアップやIT企業が集中するエリアでは、「クラウド会計対応」を掲げる税理士事務所が急増しています。しかし、「対応している」と「使いこなしている」はまったく別の話です。

たとえば、freeeやマネーフォワードへの「対応」を謳いながら、実際にはクラウド上のデータを手動でExcelに転記して処理しているケースは珍しくありません。これでは、クラウド会計の最大のメリットであるリアルタイム性や自動仕訳が活かされず、導入している意味がなくなります。

今の東京、特にスタートアップ環境で求められるIT対応力は、「クラウド会計ソフトが使える」レベルにとどまりません。本当にITリテラシーの高い税理士かどうかを見極めるには、以下のポイントを確認しましょう。

- Slack、Chatwork、LINEなどのチャットツールでのやり取りに対応しているか

- Zoomやオンラインミーティングでの面談がスムーズに行えるか

- メールだけでなく、即時性のある連絡手段を日常的に使っているか

- API連携を活用した自動仕訳やデータ取り込みの実績があるか

- 経費精算システム(マネーフォワード経費、楽楽精算など)の導入支援ができるか

- 電子帳簿保存法やインボイス制度への対応が、紙の運用ではなくデジタル完結で行えるか

- 電子契約(クラウドサイン、DocuSignなど)に対応しているか

DXへの対応力は「レスポンスの速さ」にも直結します。チャットツールを日常的に使いこなしている事務所と、メールと電話だけの事務所では、日々のコミュニケーションのスピードとストレスがまるで違います。ITリテラシーは、今や東京での税理士選びにおける最重要指標の一つです。

落とし穴3:解約時の「データ人質」——入り口より出口を確認せよ

税理士選びで最も揉めるのは、実は「契約時」ではなく「解約時」です。しかし、多くの記事がこの問題に触れていません。

とくに注意が必要なのが、一部の記帳代行特化型事務所に見られる「データのロックイン」です。独自の会計システムや、汎用性の低いレガシーなソフトを使用しており、他の税理士に乗り換えようとしても、会計データを持ち出せない(あるいは持ち出しに高額な手数料がかかる)というケースがあります。

データが引き出せなければ、新しい税理士へのスムーズな引き継ぎは困難です。最悪の場合、過去の決算データを一から再構築する羽目になり、余計なコストと時間がかかります。これは事実上の「データ人質」であり、顧客の囲い込み手段として機能してしまいます。

契約前に必ず確認すべきこと:

- 使用する会計ソフトは汎用性のあるものか(freee、マネーフォワード、弥生会計など)

- 解約時に会計データをCSVや主要ソフト形式(仕訳帳データなど)で渡してもらえるか

- データの引き渡しに手数料や違約金は発生しないか

- 契約書に解約条件(解約予告期間、データ引き渡しの義務)が明記されているか

「入り口」の条件ばかりに気を取られて「出口」の確認を怠ると、不満があっても乗り換えられないという最悪の事態に陥ります。税理士を選ぶ際は、「もし合わなかったとき、スムーズに離れられるか」という視点を必ず持ってください。

東京でおすすめの税理士比較15選

サン共同会計事務所

| 代表者名 | 朝倉 歩 |

|---|---|

| 会社名 | sankyodo税理士法人(サン共同税理士法人) |

| 会社URL | https://san-kyodo-tax.jp/ |

| 住所 | 東京都港区六本木1丁目6-1 泉ガーデンタワー40階 |

| 電話番号 | 03-3572-5831 |

サン共同税理士法人(sankyodo)は、税理士・会計士が約20名在籍し、スタートアップ支援に強い税理士法人です。会社設立から創業融資・資金調達、助成金、節税までワンストップで対応でき、国際税務や資産税、事業承継など難易度の高い案件にも専門チームでサポート。青山・北千住・八王子・横浜・大阪・沖縄の全国6拠点で、成長フェーズや課題に合わせて相談先を一本化したい方に向いています。

北千住税理士事務所

| 代表者名 | 佐藤 響 |

|---|---|

| 会社名 | 北千住税理士事務所 |

| 会社URL | https://www.kitasennjuzeirisi.com/ |

| 住所 | 東京都足立区千住1-4-1 東京芸術センター10F |

| 電話番号 | 03-6675-5439 |

北千住税理士事務所は、足立区を中心に葛飾区・台東区・荒川区など地域密着で税務・財務支援を行い、各区特有の制度や補助金・融資なども含めて提案幅が広いのが特長です。相談しやすさを重視し、メール・チャット・Zoom等での連絡も含めてコミュニケーションを丁寧に運用。クラウド会計を推進して資料負担と業務を効率化し、問い合わせは原則1営業日以内の返信などスピード対応も強みです(初回無料相談あり)。

ゆあ税理士事務所

| 代表者名 | 小野木 康男 |

|---|---|

| 会社名 | ゆあ税理士事務所 |

| 会社URL | https://yuazeirishi.com/ |

| 住所 | 東京都千代田区神田佐久間町2-25-2 ISC秋葉原6階 |

| 電話番号 | 0120-905-283 |

ゆあ税理士事務所(秋葉原)は、記帳代行・申告だけでなく、節税/財務コンサル、インボイス・電子帳簿保存法対応、相続・事業承継、法人化支援まで“経営全般”を広くカバー。月次資料受領から原則1週間以内の試算表作成などスピード対応に加え、気づいた点を積極提案し、難しい税務もわかりやすく説明してくれるのが強み。初回45分無料、オンライン可、土日祝・夜間も予約対応で相談しやすい事務所です。

花田税理士事務所

| 代表者名 | 花田準 |

|---|---|

| 会社名 | 花田税理士事務所 |

| 会社URL | https://www.h-taxsr.jp/ |

| 住所 | 東京都新宿区高田馬場2丁目17-3 東京三協信用金庫本店ビル819(6階受付) |

| 電話番号 | 070-9175-3661 |

花田税理士・社労士事務所(新宿・高田馬場駅1分)は、元国税調査官の税理士が代表の“開業直後・スタートアップ特化”事務所。創業融資は銀行選定〜事業計画作成〜交渉まで伴走し、開業2年以内の顧問先には追加費用なしの支援も。難しい税務も分かりやすく説明。freee/マネーフォワード等のクラウド会計導入で経営数字をタイムリーに見える化し、メール・電話・チャットで気軽に相談可能。税務と労務(給与計算・社保手続)を窓口一本で、設立時の定款・登記も提携でワンストップ、手続代行料は実費のみと明瞭なのが強み

M&I税理士法人

| 代表者名 | 井澤 丈敏 松掛 隆昭 |

|---|---|

| 会社名 | M&I税理士法人 |

| 会社URL | https://mi-tax.net/ |

| 住所 | 東京都品川区西大井2-14-28 |

| 電話番号 | 050-1809-3325 |

M&I税理士法人(品川)は、中小企業の「税務+財務」両面を強化する伴走型の税理士法人。100社超の経営支援経験を活かし、財務指標に基づく月次レポートや決算の着地見込みで数字を見える化し、利益改善や資金繰り判断を後押しします。必要に応じて別料金の財務コンサルで中長期のビジョンまで支援。クラウド会計・各種ITツールによるDX、電子申告/電子納税にも対応。選択理論心理学を踏まえた“コーチング”型支援に加え、弁護士・社労士・金融機関・資産税専門家・国税OB等と連携したワンストップ体制も強み。融資・補助金、相続/事業承継など幅広いテーマで相談したい方に向きます。

税理士法人丸の内アドバイザーズ

| 代表者名 | 岩松琢也 |

|---|---|

| 会社名 | 税理士法人丸の内アドバイザーズ |

| 会社URL | https://www.m-adv.co.jp/ |

| 住所 | 御成門事務所:東京都港区西新橋3-23-6 第一白川ビル5-D 丸の内事務所:東京都千代田区大手町2-2-2CK |

| 電話番号 | 03-6721-5157 |

税理士法人丸の内アドバイザーズ(丸の内アドバイザーズグループ)は、相続・事業承継(M&A)に強み。公認会計士・税理士に加え、不動産鑑定士や司法書士、社労士等が連携し、税務顧問/株価評価/不動産鑑定/登記/労務/保険・資産運用までをワンストップで支援します。全資産を可視化して“全体最適”の提案ができ、経営革新等支援機関の認定・無料相談もあるため、どこに相談すべきか迷う方の入口に適しています。

税理士法人丸の内アドバイザーズの岩松先生へのインタビューはこちら

プロビタス税理士法人

| 代表者名 | 片山 康史 |

|---|---|

| 会社名 | プロビタス税理士法人 |

| 会社URL | https://probitas.jp/ |

| 住所 | 東京都港区南青山2丁目11番17号 第一法規本社ビル3階 |

| 電話番号 | 03-6820-2496 |

プロビタス税理士法人は、外資系企業・海外進出/取引など国際税務に強い港区の税理士法人。法人100社以上・個人100名以上の実績があり、日本法人設立や経理代行、RSU/ストックオプションの確定申告、国際相続まで幅広く対応します。 1営業日以内の回答を心がけ、必ず税理士が担当。Slack/Line等のチャットや英語でのオンライン相談もでき、テンポよく進めたい方に向きます。 税務調査や事業承継(相談50件超)まで任せたい場合の有力候補です。

トランス税理士法人

| 代表者名 | 中山慎吾 |

|---|---|

| 会社名 | トランス税理士法人 |

| 会社URL | https://zeikinherasu.jp/ |

| 住所 | 東京都港区新橋3丁目4-5 新橋フロンティアビルディング6F |

| 電話番号 | 03-6456-4911 |

トランス税理士法人は、サラリーマン(給与所得者)に特化した税理士事務所。確定申告の作成や控除の取りこぼし防止、収入額に合わせた節税プラン提案まで一気通貫で支援します。株式取引・不動産所得・仮想通貨など個人の申告相談にも対応し、保険・金融分野の知見を踏まえた税務プランニング力が強み。セカンドオピニオン歓迎で、電話・メールで全国から相談可能です。

税理士法人とおやま

| 代表者名 | 遠山伊織 |

|---|---|

| 会社名 | 税理士法人とおやま |

| 会社URL | https://www.to-yama.com/ |

| 住所 | 東京都新宿区高田馬場1-31-18 高田馬場センタービル6F |

| 電話番号 | 03-5285-4123 |

税理士法人とおやまは1984年創業、累計1,000社以上の相談実績を持つ事務所です。税理士・社会保険労務士・公認会計士の知見を結集したワンストップ体制で、会社設立(設立前の節税設計~設立後の経理支援)から、税務顧問として最適な税務戦略提案・決算/申告、年末調整、記帳代行で財務状況を早期に見える化、クラウド会計導入、資金繰りシミュレーションに基づく事業計画、税務調査対応まで伴走。さらに労務(社保手続・給与計算・就業規則)や監査/IPO準備、M&A、事業承継も相談可能。相続は国税庁出身税理士が申告書を必ずチェックし品質管理面でも安心です。

税理士法人総和

| 代表者名 | 益本正藏 |

|---|---|

| 会社名 | 税理士法人総和 |

| 会社URL | https://www.m-partners.jp/ |

| 住所 | 東京都港区南青山3-17-14 中山ビル4階 |

| 電話番号 | 03-5414-5855 |

税理士法人総和(港区南青山/青山一丁目・表参道徒歩圏)は、IT・Web、アパレル、外資、スタートアップが集まる港区の税務・会計に精通。 会社設立や税理士変更から、融資・資金繰り、補助金、節税、相続・事業承継までワンストップで支援します。 四半期ごとの納税予測シミュレーションで先読みし、資金計画・投資判断を後押し。 社労士・司法書士・弁護士連携+1社4名体制の多重チェックで品質を担保し、クラウド会計やLINE/オンライン相談にも対応。 30名規模の知見と柔軟性で成長支援まで伴走し、国税局出身税理士を含む累計400件超の調査対応実績も強みです。

税理士法人BatonOne

| 代表者名 | 三松 裕樹 |

|---|---|

| 会社名 | 税理士法人BatonOne |

| 会社URL | https://batonone.com/ |

| 住所 | 東京都中央区京橋2-7-8 FPG links KYOBASHI 607 |

| 電話番号 | 0120-400-218 |

税理士法人Baton One(東京・京橋)は相続・事業承継に特化。「財産」と「想い」を次世代へつなぐことを軸に、生前対策~相続税申告、遺産分割の助言、遺言・家族信託までワンストップ。納税資金の確保や節税、認知症を見据えた資産管理、保険・不動産を活用した資産運用まで“守って増やす”提案が強みです。相談者の意向を最優先に、最新税制とノウハウで選択肢を比較提示。代表は国内最大手税理士法人等で相続・事業承継を多数経験し、弁護士/税理士も在籍。解決事例も公開し、土日・訪問対応やLINE相談、セカンドオピニオンにも柔軟対応。初めての相続でも丁寧に伴走。

税理士法人BatonOneの三松先生のインタビュー記事はこちら

ストラーダ税理士法人

| 代表者名 | 山田直輝 |

|---|---|

| 会社名 | ストラーダ税理士法人 |

| 会社URL | https://strada-group.jp/tax/ |

| 住所 | 東京都中央区日本橋蛎殻町2-11-2 オートエックス工藤ビル4階 |

| 電話番号 | 0120-709-459 |

ストラーダ税理士法人(ストラーダグループ)は、経営理念・経営戦略を把握したうえで税務/財務の専門家が伴走し、根本課題の解消から事業発展まで支援。税務代理・申告書類作成・税務相談・税務意見書作成・税務調査立会まで幅広く対応。国税OB税理士の知見で、課税庁の視点を踏まえた事前対策~調査対応が強み。公認会計士・社労士・司法書士・行政書士等も在籍し、資金調達/補助金、労務、登記、不動産までワンストップで“全体最適”提案。BPO、海外進出、IPO・M&A・事業承継(上場会社の経理・IPO業務に精通したメンバー多数)、相続税申告・生前対策も相談可。来社30分無料、土日祝予約可。顧客満足度98%。

アステラス税理士事務所

| 代表者名 | 坊山 由美 |

|---|---|

| 会社名 | アステラス税理士事務所 |

| 会社URL | https://asteras-tax.com/ |

| 住所 | 東京都豊島区池袋2丁目11-9 BLOCKS IKEBUKURO 409号室 |

| 電話番号 | 090-8795-8887 |

アステラス税理士事務所(豊島区池袋)は、相続・事業承継に特化した税理士事務所。相続税申告から生前の相続・贈与対策、事業承継(自社株の株価算定)まで一貫支援し、初回は来所またはZoomで無料面談。節税だけでなく「想いを家族へつなぐ」姿勢を大切に、財産目録作成では名義預金の有無も確認。不動産は役所調査・現地確認まで行い丁寧に評価し、一次相続だけでなく二次相続も見据えた分割案と相続税シミュレーションを提案。小規模宅地等の特例・生命保険・賃貸不動産の活用(法人化検討)や納税資金準備、準確定申告、遺言作成(司法書士・公証人連携)、令和6年改正を踏まえた贈与計画にも対応。資産家向けの所得税申告(不動産・譲渡・株式)もまとめて相談できます。

Global Tax office/GEPAS inc.

| 代表者名 | きんだいちきよみ/Kiyomi Kindaichi |

|---|---|

| 会社名 | Global Tax office/GEPAS inc. |

| 会社URL | https://gepas.jp/ |

| 住所 | 東京都千代田区丸の内1-11-1 パシフィックセンチュリープレイス13階 |

| 電話番号 | 0367753660 |

GEPAS(ジーパス)は、海外資産・国際相続を専門に扱うプロ集団。資産保全や生前の税務戦略から申告手続き、国際資産に関する税務調査の立会いまで“入口〜出口”を一気通貫で支援します。 USCPAやCFP、ネイティブスタッフ等が在籍し、多言語(英語・中国語・仏語など)で証憑確認やコミュニケーションも安心。 税法だけでなく国際法・外国法令のリサーチ、金融取引や地政学まで視野に入れた検討、国際弁護士や鑑定士など国内外ネットワークも強み。 各国の遺産税条文翻訳データの提供もあり、複雑なクロスボーダー課題をまとめて相談したい方に向きます。

Global Tax office/GEPAS inc.の金田一先生へのインタビュー記事はこちら

ベルシティ税理士法人グループ

| 代表者名 | 小野良介 |

|---|---|

| 会社名 | ベルシティ税理士法人グループ |

| 会社URL | https://www.bellecity-tax.com/ |

| 住所 | 東京都千代田区丸の内2-6-1 丸の内パークビルディング8階 |

| 電話番号 | 03-6555-2732 |

ベルシティ税理士法人グループは「税理士業界の外部CFO化」を掲げ、利益だけでなくキャッシュベースで経営管理を支援し、3カ月後~3年後の資金繰りを見据えた助言が強み。決算分析で過去の数字を“経営に使える情報”へ変換し、若手税理士ならではの最新税法知識で月次決算→概算税額算出→節税対策を先回り。記帳代行はグループ担当制のダブルチェック、クラウド会計導入で効率化(指定ソフト導入で割引)。個人の確定申告も依頼内容を相談し負担に配慮。法人設立、補助金、税務調査対策、相続(二次相続まで考慮)までワンストップ。従業員53名規模で、丸の内・青山・名古屋・大阪に拠点。

ベルシティ税理士法人グループの小野先生へのインタビュー記事はこちら

面談時の「本気チェックリスト」——契約前に必ず確認すべき10の質問

税理士との面談は、単なる「顔合わせ」ではありません。契約後のトラブルを防ぐための最も重要な機会です。以下の10の質問を、契約前の面談で必ず確認してください。

【担当者について】

- 日常の実務を担当するのは誰ですか?(税理士資格の有無・経験年数)

- 担当者の変更はどのくらいの頻度で発生しますか?

- 担当者が退職した場合の引き継ぎ体制はどうなっていますか?

【料金について】

4. 月額顧問料に含まれるサービスの範囲を具体的に教えてください

5. 追加料金が発生するのはどのようなケースですか?

6. 決算申告料はいくらですか?(月額顧問料の何か月分か)

【IT・コミュニケーションについて】

7. 普段の連絡手段は何ですか?(チャットツール対応の有無)

8. クラウド会計の運用方法を具体例で教えてください

【解約・データについて】

9. 解約時に会計データはどのような形式で引き渡してもらえますか?

10. 解約予告期間や違約金はありますか?

この10項目に対して、明確かつ具体的に答えられる税理士は、契約後も誠実な対応が期待できます。逆に、曖昧にはぐらかしたり、「契約後にご説明します」と後回しにしたりする場合は、注意が必要です。

よくある失敗パターンと対策

東京で税理士選びに失敗するケースには、いくつかの共通点があります。事前に知っておくことで、同じ轍を踏まずに済みます。

「安さ」だけで選んでしまう。 月額顧問料が相場より大幅に安い場合、面談の回数が極端に少なかったり、経験の浅いスタッフが対応したりするケースがあります。安さの理由を確認せずに契約すると、節税のアドバイスが受けられない、質問しても返答が遅い、といった不満につながります。格安には必ず理由があると心得ましょう。

紹介された税理士をそのまま契約してしまう。 知人や銀行からの紹介は安心感がありますが、「紹介だから間違いない」と思い込んで比較せずに契約すると、後から不満が出ても変えにくくなります。紹介であっても、必ず他の候補と比較したうえで判断しましょう。

依頼内容を曖昧にしたまま契約する。 「とりあえずお願いします」で契約すると、自分が期待していたサービスが含まれていなかったり、逆に不要なオプションに費用を払っていたりすることがあります。契約前に、どこまでの業務が含まれるかを書面で確認しましょう。

「出口」を考えずに契約する。 前述のとおり、税理士との関係で最も揉めるのは解約時です。会計データの引き渡し条件や解約予告期間を契約前に確認しておかないと、乗り換えたくても乗り換えられない状況に陥ります。